Die Zeiten der Papierrechnungen nähern sich endgültig dem Ende. Elektronische Rechnungen, auch E-Rechnung oder E-Invoice genannt, sind auf dem Vormarsch und bei Aufträgen von öffentlichen Stellen bereits jetzt Standard. Ab 2025 werden E-Rechnungen dann auch im Bereich B2B und ab 2028 im gesamten internationalen Handel Pflicht. Es sind zwar Übergangslösungen geplant, trotzdem sollten sich Unternehmen jetzt schon mit Funktion, Erstellung und Standards von E-Rechnungen auseinandersetzen. Erfahren Sie hier mehr darüber, wie Sie als Unternehmen unkompliziert elektronische Rechnungen erstellen können, welche Programme und Formate sich hier anbieten und welche vielfältigen Vorteile dies für Ihr Unternehmen mit sich bringen kann.

Der Begriff E-Rechnung ist eine Abkürzung für “Elektronische Rechnung”. Häufig wird auch die englische Bezeichnung E-Invoice verwendet. Im Gegensatz zu einer Papierrechnung werden Erstellung und Versand und größtenteils auch die Weiterverarbeitung bei einer E-Rechnung komplett digital vorgenommen.

Eine E-Rechnung (Elektronische Rechnung) darf nicht mit einer elektronisch versendeten Rechnung gleichgesetzt werden! So gilt eine als PDF oder Word Dokument per Mail versendete Rechnung rechtlich nicht als elektronische Rechnung, sondern ist einer Papierrechnung gleichzusetzen. Die Pflicht zur elektronischen Rechnung kann daher nicht mit dem Versand von PDF-Rechnungen per Mail erfüllt werden.

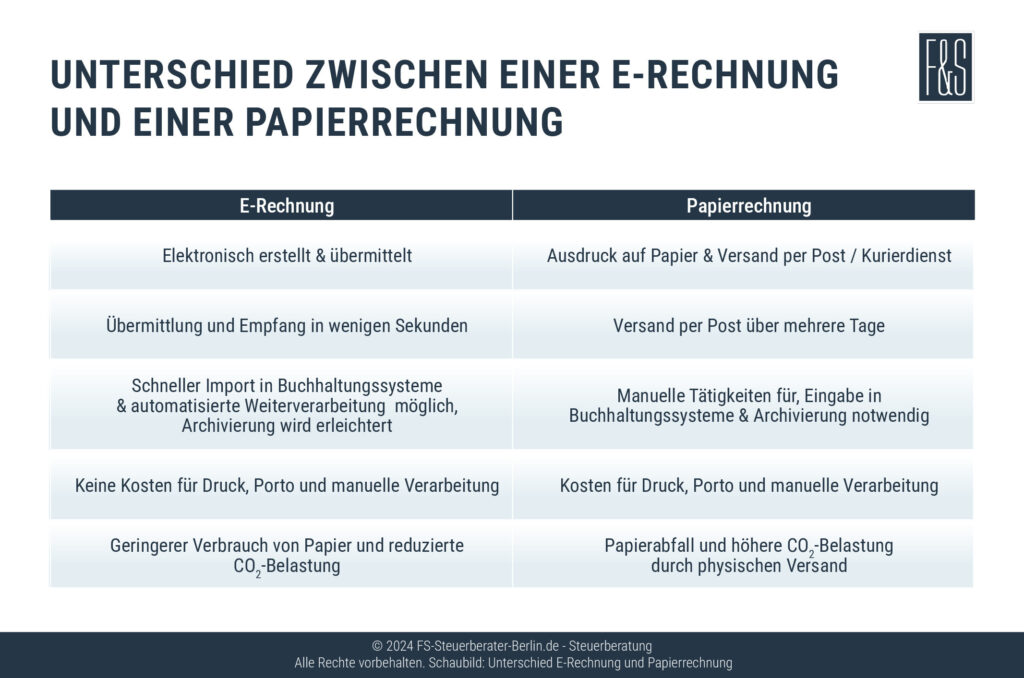

Die wichtigsten Unterschiede zwischen E-Rechnungen und Papierrechnungen sind vor allem:

Gemäß der EU-Richtlinie 2014/55/EU müssen Rechnungen an öffentliche Auftraggeber in einem strukturierten und maschinenlesbaren Datensatz vorliegen. Zusätzlich sollten auch weitere Dokumente beigefügt werden können. So kann gewährleistet werden, dass Rechnungen elektronisch übermittelt und ohne Wechsel der Medien automatisch weiterverarbeitet werden können. Ein PDF als rein bildliche Darstellung reicht bei Rechnungsstellung für im öffentlichen Auftrag erledigte Dienstleistungen nicht aus.

In Deutschland müssen elektronische Rechnungen an staatliche Stellen im XRechnungs-Format eingereicht werden. Bei der X-Rechnung handelt es sich um einen frei zugänglichen Datenstandard auf XML-Basis, der den Prozess der elektronischen Rechnungsstellung in der öffentlichen Verwaltung vereinheitlichen und einfacher gestalten soll. Schon seit 2018 sind öffentliche Auftraggeber in der EU verpflichtet, E-Rechnungen zu akzeptieren. Lieferanten dürfen in Deutschland ausschließlich elektronische Rechnungen übermitteln. Allerdings gibt es hier Ausnahmen, die in der E-Rechnungsverordnung (ERechV) des Bundes festgelegt sind. Dazu zählen u.a. Direktkäufe unter 1.000 Euro, Aufträge im Bereich der Außen- und Sicherheitspolitik sowie einige definierte juristische Verfahren.

Die XRechnung wurde als einheitlicher Standard in der EU etabliert, um den Rechnungsaustausch mit staatlichen Institutionen zu vereinfachen. Die dafür entwickelte Richtlinie definiert alle Anforderungen an elektronische Rechnungen und regelt, welche Bedingungen für papierlose Rechnungen, für den digitalen Rechnungsversand und für den elektronischen Rechnungsempfang zu erfüllen sind.

Ab 1. Januar 2025 wird die elektronische Rechnung auch im Bereich B2B (Geschäfte zwischen Unternehmen) Pflicht. Dann müssen alle Rechnungen im Business-to-Business Bereich in elektronischer Form ausgetauscht werden. Um die damit zusammenhängenden Herausforderungen für Unternehmen abzufedern, wurden Übergangsregelungen verabschiedet.

Selbstverständlich müssen auch elektronische Rechnungen und deren Weiterverarbeitung den Anforderungen gemäß GoBD (Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff) entsprechen. Ihr Steuerberater kann Sie diesbezüglich beraten und wird Sie auf Wunsch unterstützen, damit alles regelkonform abläuft.

Steuerrechtlich betrachtet ist eine E-Rechnung eine Rechnung, die gemäß § 14 Abs. 1 S. 8 UStG in digitaler Form erstellt, versendet und empfangen wird. Dazu wird ein geeignetes elektronisches Format genutzt. Aus steuerlicher Sicht können hier unter Umständen auch einfache, bildhafte Dokumente (wie z.B. ein PDF) akzeptiert werden.

Wichtig bei allen Rechnungen, ob nun Papierrechnung, E-Rechnung oder PDF, sind folgende drei Kriterien, die gemäß § 14 Abs. 1 S. 2 UStG erfüllt sein müssen:

Damit ein Vorsteuerabzug vorgenommen werden kann, muss stets eine ordnungsgemäße Rechnung vorliegen. Das Umsatzsteuergesetz schreibt dazu derzeit zwar keine spezifische Form vor, es ist jedoch zu beachten, dass gescannte Papierrechnungen oder per Fax versandte Rechnungen nicht als E-Rechnung, sondern als Papierrechnung behandelt werden.

Ab dem 1. Januar 2025 gelten neue Definitionen für Rechnungen. Gemäß dem Wachstumschancengesetz wird dann zwischen E-Rechnungen und “Sonstigen Rechnungen” unterschieden. Als “Sonstige Rechnungen” werden Papierrechnungen oder elektronische Formate, die nicht den gesetzlichen Kriterien entsprechen (z.B. eine PDF-Rechnung) bezeichnet.

Eine Rechnung, die als E-Rechnung anerkannt werden soll, muss folgende Kriterien erfüllen:

Möchten oder müssen Sie auf E-Rechnung umsteigen? Als Experten mit umfangreicher Erfahrung in der Digitalisierung unterstützen wir von der F&S Steuerberatung Sie gerne beim Thema elektronische Rechnung und bei der Auswahl der besten Programme hinsichtlich einer automatisierten Weiterverarbeitung der Daten in Ihrer Buchhaltung. Wir sorgen dafür, dass keine Fehler entstehen und alles steuerrechtlich korrekt abläuft.

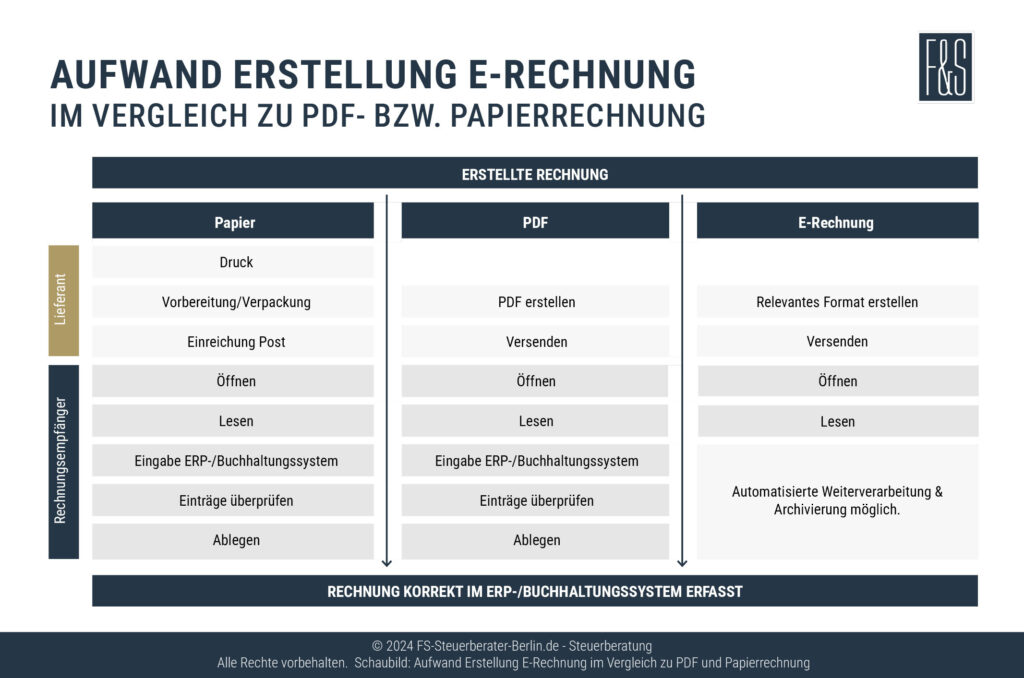

Die Erstellung einer elektronischen Rechnung ist im Grunde genommen recht einfach und läuft wie folgt ab:

Welches Format soll eine E-Rechnung haben? Hier gibt es verschiedene Möglichkeiten:

Strukturierte Daten liegen vor, wenn die Rechnung elektronisch erstellt, übermittelt und empfangen und die Daten automatisch und ohne Medienbrüche weiterverarbeitet werden können. Dies ist zum Beispiel der Fall, wenn X-Rechnung als Format genutzt wird.

Unstrukturierte Rechnungsdaten liegen vor, wenn eine Rechnung auf Papier oder als PDF vorliegt. Die Rechnung muss dann gedruckt oder gescannt sowie manuell weiterverarbeitet werden, damit eine korrekte Erfassung in der Buchhaltung möglich ist. Dies bedingt einen höheren Aufwand in Buchhaltung und Steuerberatung.

Rechnungen, die als hybride Daten erstellt wurden, können sowohl von Menschen als auch von Computerprogrammen interpretiert werden. Dies ist beispielsweise der Fall, wenn Rechnungen als PDF via E-Mail versendet werden, gleichzeitig jedoch XML-Dateien enthalten, die in der Buchhaltung automatisch weiterverarbeitet werden können.

Damit Unternehmen schnell zu Erstellung, Versand und Empfang von elektronischen Rechnungen wechseln können, gibt es eine Reihe von Programmen, die zur Auswahl stehen:

Lassen Sie sich diesbezüglich unbedingt von einer kompetenten Steuerberatungsgesellschaft beraten, damit Sie ein System auswählen, das rechtssicher und GoBD-konform arbeitet.

Die Abkürzung ZUGFeRD steht für “Zentraler User Guide des Forums elektronische Rechnung Deutschland”. Es handelt sich dabei um ein Dateiformat, das speziell für E-Rechnungen konzipiert wurde und für Menschen und Maschinen lesbar ist. Gleichzeitig werden sowohl die GoBD-Vorgaben in Deutschland als auch die Richtlinien der EU erfüllt.

Ein Handwerksbetrieb fertigt eine maßgeschneiderte Teeküche für eine Bürogemeinschaft. Dafür werden 8.000 Euro fällig. Die Rechnung wird per E-Mail verschickt mit einer XRechnung als Anlage. Das spart Papier und erleichtert die anschließende Übernahme der Daten in die Buchhaltung der beteiligten Parteien.

Wenn alles richtig läuft, sind folgende Voraussetzungen erfüllt:

Die steuerlichen Pflichtangaben für elektronische Rechnungen sind im Grunde genommen dieselben wie für Papierrechnungen und umfassen folgende Aspekte:

Hinweis: Für Kleinbetragsrechnungen bis 250 Euro sind die Anforderungen gemäß § 33 UStDV nur reduziert notwendig: Angaben zu Name und Anschrift des leistenden Unternehmers, Ausstellungsdatum der Rechnung sowie Menge und Art der gelieferten Gegenstände und Entgelt und Steuerbetrag sowie der Steuersatz genügen in diesem Fall.

Obwohl die Pflicht zur E-Rechnung erst ab 1. Januar 2025 für den B2B-Bereich greift, raten wir allen unseren Mandanten dazu, sich bereits jetzt mit der Umstellung zu befassen. Dies sollte auch dann erfolgen, wenn derzeit noch Ausnahmeregelungen anwendbar wären, weil es sich zum Beispiel um ein Start-up oder ein Kleinunternehmen handelt. Elektronische Rechnungserstellung bietet eine Fülle von Vorteilen und in Zukunft wird es irgendwann sowieso Pflicht. Starten Sie deshalb schon jetzt! Es ist viel einfacher, als es auf den ersten Blick aussieht und der Aufwand für die Umstellung wird durch die vielen Vorteile schnell aufgewogen. Zudem unterstützen wir unsere Mandanten gerne bei der Auswahl der Formate und Programme.

Eine E-Rechnung funktioniert im Grunde genommen ähnlich wie eine herkömmliche Papierrechnung, allerdings mit Unterschieden bei Erstellung und Übermittlung:

E-Rechnungen werden rein elektronisch erstellt und versendet. Dabei können verschiedene Formate genutzt werden, wie zum Beispiel die X-Rechnung oder ZUGFeRD. Diese Formate entsprechen der europäischen Norm EN16931 sowie den Anforderungen der Richtlinie 2014/55/EU.

Wie wird eigentlich eine E-Rechnung verschickt? Hier gibt es verschiedene Methoden, die sich sowohl abhängig von den Absprachen zwischen Rechnungssteller und Empfänger als auch entsprechend der vorhandenen technischen Möglichkeiten anbieten.

Ab 2025 müssen alle Unternehmen zwingend sicherstellen, dass sie elektronische Rechnungen empfangen und verarbeiten können. Die vereinbarten Übergangsregelungen gelten lediglich für den Ersteller der Rechnung, nicht für den Empfänger. Mit der richtigen Software stellt dies allerdings kein Problem dar.

Die Empfänger bekommen E-Rechnungen elektronisch zugestellt und können sie anschließend direkt in Buchhaltungs- oder ERP-Systeme einbinden. Dies ermöglicht eine effiziente und automatisierte Verarbeitung der Rechnungsdaten. Voraussetzung ist dabei stets, dass der Empfänger grundsätzlich mit der Zustellung als elektronische Rechnung einverstanden ist, falls dies (noch) keine Pflicht darstellt.

Auch elektronische Rechnungen müssen innerhalb einer angemessenen Frist (i.d.R. zehn Jahre) auffindbar und in unveränderter, maschinenlesbarer Form zugänglich sein. Die Archivierung erfolgt dabei digital. E-Rechnungen müssen in dem Format archiviert werden, in dem sie empfangen wurden, das Ausdrucken und anschließende Aufbewahren in Papierform ist nicht ausreichend.

Wie können Rechnungen elektronisch an Bundesbehörden übermittelt werden?

Falls Sie als Unternehmen eine E-Rechnung an Bundesbehörden verschicken müssen, muss dies zwingend über die Zentrale Rechnungseingangsplattform (ZRE) erfolgen. Diese fungiert im Rahmen des Onlinezugangsgesetzes als Verbindung zwischen Rechnungsstellern und den verschiedenen Bundesinstitutionen wie Bundesministerien, dem Bundesrat und weiteren Behörden.

Zur Übermittlung selbst stehen verschiedene Optionen zur Verfügung, wie zum Beispiel per E-Mail, per De-Mail oder über Webservices wie PEPPOL. Zur Einhaltung des Standards EN 16931 der EU kann auch eine XRechnung über die Webseite der ZRE hochgeladen werden. Für Anbieter ohne spezielle Software bietet die Plattform darüber hinaus die Möglichkeit, alle Rechnungsinformationen direkt einzugeben.

PEPPOL bedeutet Pan-European Public Procurement OnLine und es handelt sich um ein spezielles Netzwerk zur Übertragung von E-Rechnungen. Diese werden dabei direkt aus den rechnungsstellenden Systemen an ein Verwaltungsportal des Bundes gesendet. Der Bund bietet dazu einen kostenlosen Webservice an.

E-Rechnungen müssen grundsätzlich alle steuerlich erforderlichen Angaben gemäß Umsatzsteuergesetz enthalten sowie den Grundsätzen ordnungsmäßiger Buchführung (GoBD) entsprechen. Dies schließt die Sicherstellung der Unversehrtheit und Lesbarkeit der Rechnung sowie die Echtheit ihres Ursprungs über den gesamten Zeitraum der üblichen Aufbewahrungsfrist von zehn Jahren ein.

Optimalerweise überprüfen Sie immer die neuesten rechtlichen Rahmenbedingungen oder lassen sich durch einen Spezialisten beraten. Zum Beispiel durch die F&S Steuerberatung Berlin. Wir sind immer auf dem neuesten Stand des Steuerrechts und haben außerdem viele Tipps für Sie, welche Programme, Software und ERP-Systeme für Ihre individuellen Herausforderungen geeignet sind.

Bisher sind E-Rechnungen in Deutschland lediglich Pflicht für Dienstleister und Lieferanten, die Aufträge für den öffentlichen Sektor (Bund, Länder, Kommunen und deren Institutionen und Betriebe) übernehmen. Die Verpflichtung zur E-Rechnung wurde mit der EU-Richtlinie 2014/55/EU eingeführt. Ab 2025 werden elektronische Rechnungen dann Pflicht für den B2B-Bereich und ab 2028 auch für den internationalen Handel.

Wird eine Leistung von einem Unternehmen an ein anderes Unternehmen erbracht, so handelt es sich um ein sogenanntes Business-to-Business Modell (B2B). Gemäß Wachstumschancengesetz wird für Geschäfte dieser Art ab 1. Januar 2025 gemäß

Die Pflicht zur Nutzung von E-Rechnungen wird lediglich für Geschäftsbeziehungen zwischen Unternehmen (B2B) gelten, sofern beide Parteien ihren Sitz im Inland (oder in den durch § 1 Abs. 3 UStG definierten Gebieten) haben. Eine vorherige Zustimmung des Rechnungsempfängers ist dazu in der Regel nicht mehr erforderlich.

Ausnahme: Die elektronische Rechnung entspricht nicht den Vorgaben oder es handelt sich um Umsätze, die unter die Ausnahmeregelungen fallen.

Die Europäische Kommission hat 2022 die Initiative „VAT in the Digital Age“ (ViDA) eingeführt, um das Mehrwertsteuersystem in der EU zu modernisieren und gleichzeitig gegen Betrug zu schützen. Die Initiative hat dabei das Ziel, die Besteuerung von grenzübergreifenden Dienstleistungen und Waren zu verbessern. Im Fokus stehen dabei insbesondere E-Commerce-Unternehmen, für die vereinfachte Verfahren vorgesehen sind. Die elektronische Rechnungspflicht im grenzübergreifenden Handel ist für 2028 geplant und beinhaltet eine Fülle von Neuerungen.

Die wesentlichen vorgesehenen Änderungen sind:

Ab dem 1. Januar 2025 führt das Wachstumschancengesetz eine klare Trennung zwischen elektronischen Rechnungen (E-Rechnungen) und “sonstigen Rechnungen” ein. Zu den “sonstigen Rechnungen” zählen sowohl Papierrechnungen als auch solche in elektronischen Formaten, die nicht den gesetzlichen Vorgaben genügen.

E-Rechnungen werden wie folgt definiert:

Die rechtliche Grundlage dazu findet sich im § 14 UStG. Formate, die die geforderten Kriterien erfüllen, sind beispielsweise die XRechnung, die vorrangig im öffentlichen Bereich eingesetzt wird, sowie das hybride ZUGFeRD-Format, das PDF-Dokumente mit XML-Dateien kombiniert.

Das Wachstumschancengesetz bietet weiterhin die Möglichkeit, andere strukturierte elektronische Datenformate zu nutzen. Voraussetzung ist, dass diese eine korrekte und vollständige Extraktion der notwendigen Rechnungsdaten ermöglichen.

Ein einheitlicher Standard ist insgesamt für die automatisierte Datenverarbeitung entscheidend. Dies ist ähnlich wie bei E-Mails, bei denen ein Standardisierungsprinzip die Sendung, den Empfang und die Darstellung über verschiedene E-Mail-Programme hinweg sicherstellt.

Wichtig: Für Transaktionen mit Endverbrauchern (B2C) ist weiterhin die Einholung einer Zustimmung des Empfängers notwendig, um elektronische Rechnungen aus- und zuzustellen.

Natürlich gibt es auch Ausnahmen von der Pflicht zur elektronischen Rechnung. So dürfen beispielsweise Kleinbetragsrechnungen (bis 250 Euro Gesamtbetrag) weiterhin als “Sonstige Rechnung” ausgestellt werden und damit auch als PDF oder Papierrechnung. Ähnliches gilt für Fahrausweise gemäß § 34 UStDV und für umsatzsteuerbefreite Dienstleistungen gemäß § 4 Nr. 8 bis 29 UStG (Heilbehandlungen, Bankdienstleistungen o.ä.). Außerdem dürfen alle Unternehmen mit bis zu 800.000 Euro Umsatz bis 2027 noch Papierrechnungen oder PDF versenden, falls der Empfänger zustimmt. Für den gesamten Bereich des Verkaufs von Waren und Dienstleistungen an Endverbraucher (B2C) gilt weiterhin die Regel, dass der Kunde der Abwicklung via elektronischer Rechnung zustimmen muss.

Unter Berücksichtigung der umfangreichen Herausforderungen, die mit der E-Rechnung auf die Unternehmen zukommen, wurden Übergangsregelungen für die Jahre 2025 bis 2027 entwickelt, die in § 27 Abs. 38 UStG-E festgelegt sind. Diese Regelungen wurden in der vom Bundestag verabschiedeten Fassung des Gesetzes weiter ausgedehnt, um Unternehmen mehr Flexibilität bezüglich der elektronischen Rechnungspflicht zu bieten als im ursprünglichen Regierungsentwurf angedacht.

Wichtig: Alle Übergangsregelungen bezüglich der Pflicht zur elektronischen Rechnung gelten ausschließlich für die Ersteller von Rechnungen. Als Rechnungsempfänger muss ab 2025 eine elektronische Rechnung gelesen und verarbeitet werden können.

Die Übergangsregelungen für die Rechnungsstellung per E-Rechnung sind wie folgt geplant:

Die elektronische Rechnung bietet eine Reihe von Vorteilen für den Verkäufer (Lieferanten) Rechnung) und für den Käufer (Rechnungsempfänger).

➕ Einsparpotenzial bei Papier & Porto.

➕ Kosten für manuellen Versand entfallen.

➕ Weniger CO₂ Emissionen durch Wegfall von Papierverbrauch & Versand.

➕ Versand erfolgt unverzüglich, kein Zeitverlust durch Postweg.

➕ Schnellerer Geldeingang möglich, da Rechnung sofort zugestellt wird.

➕ Rechnungsstellung kann ortsunabhängig erfolgen.

➕ Rechnungsdaten können in ERP- und Buchhaltungsprogramme übernommen werden.

➕ Automatisierte Weiterverarbeitung ist möglich.

➕ Dokumentation kann lückenlos erfolgen.

➕ Zugriff auf Rechnungen ist jederzeit möglich.

➕ Interne Prüfungen sind leichter möglich, Fehler werden weitgehend vermieden.

➕ Schnellere Bearbeitung von Reklamationen wird ermöglicht.

➕ Archivierung erfolgt digital, das spart Lagerplatz & manuelles Sortieren.

➕ Rechnung kann ortsunabhängig eingesehen werden.

➕ Rechnungsdaten können in ERP- und Buchhaltungssystem übernommen werden.

➕ Die Weiterverarbeitung der Daten kann automatisiert erfolgen.

➕ Die Dokumentation kann lückenlos und sicher durchgeführt werden.

➕ Zugriff auf Daten ist jederzeit möglich.

➕ Reklamationen können schneller bearbeitet werden.

➕ Interne Prüfungen werden vereinfacht.

➕ Archivierung erfolgt digital, das spart Lagerplatz & manuelles Sortieren.

Insgesamt kann für beide Parteien eine Steigerung der Effizienz durch sichere und schnellere Abläufe erreicht werden. Es bleibt so mehr Zeit für das eigentliche Kerngeschäft. Die Zusammenarbeit mit Steuerberatern und Finanzamt wird erleichtert und zudem ist die Dokumentation steuerlicher und zivilrechtlicher Aspekte schneller und sicherer möglich. Durch die komplette oder teilweise Automatisierung bei der Weiterverarbeitung der Rechnungsdaten sind bessere Prozesse und erhebliche Einsparungen möglich. Somit bietet die Implementierung von E-Rechnungen große Chancen.

Wir gehen hier auf weitere Aspekte zum Thema elektronische Rechnung ein, die viele unserer Mandanten beschäftigen:

Ein PDF kann derzeit in Deutschland noch als E-Rechnung anerkannt werden, falls die Rechnung elektronisch erstellt, versendet und empfangen wird. In diesen Fällen ist auch eine Anerkennung nach steuerrechtlichen Aspekten möglich. Es kommt jedoch auf den Kontext an. So ist bei öffentlichen Aufträgen ein PDF schon jetzt nicht mehr ausreichend, hier ist ein reiner Datensatz erforderlich. Ab 2025 wird ein als E-Mail versandtes PDF auch im B2B Bereich (Business-to-Business) in vielen Fällen nicht mehr ausreichen, dann sind hybride oder komplett digitale Formate Pflicht, allerdings gibt es hierzu großzügige Übergangsregelungen.

E-Rechnungen werden grundsätzlich vom Finanzamt anerkannt, allerdings müssen dazu einige Voraussetzungen erfüllt sein: So ist beispielsweise derzeit zu Rechnungen im PDF-Format eine Zustimmung des Rechnungsempfängers erforderlich, diese kann allerdings auch stillschweigend erfolgen, wenn der Empfänger die Rechnung ohne Widerspruch akzeptiert. Weiterhin sollen die Echtheit der Herkunft, die Unversehrtheit des Inhalts und die Lesbarkeit der E-Rechnung von der Ausstellung bis zum Ende der Aufbewahrungsfrist genauso wie bei Papierrechnungen gewährleistet sein.

Im Rahmen der ViDA Initiative (VAT in the Digital Age), auch als Mehrwertsteuer im digitalen Zeitalter bezeichnet, wurde die Einführung einer elektronischen Rechnungsverpflichtung als wesentliche Basis für eine zentrale und einheitliche Mehrwertsteuerregelung innerhalb der EU bestimmt. Ab 2028 soll der gesamte internationale Handel mithilfe von elektronischen Rechnungen und einem automatisierten Meldewesen funktionieren. Die Umsetzung erfolgt schrittweise, zunächst im öffentlichen Sektor, dann im B2B Bereich und später dann für sämtliche internationale Transaktionen.

Die Bedeutung von E-Rechnungen wird ab 2025 erheblich zunehmen. Dann wird diese Art der Rechnungserstellung verpflichtend im B2B Bereich eingeführt. Es wird allerdings eine Reihe von Ausnahmen und vor allem umfangreiche Übergangsregelungen geben. Trotzdem lohnt es sich, baldmöglichst auf elektronische Rechnungen umzustellen, da diese erhebliche Vorteile bezüglich Kosten und Abwicklung bieten. Scheuen Sie sich daher nicht, das Thema jetzt anzugehen. Bei den technischen Herausforderungen und bei der Wahl der passenden Programme können wir Sie kompetent unterstützen. Damit Sie baldmöglichst von mehr Effizienz in Ihrer Buchhaltung profitieren können.

Bisher ist eine elektronische Rechnung lediglich für öffentliche Aufträge Pflicht, ab dem 1. Januar 2025 dann auch für alle Geschäfte zwischen Unternehmen (B2B) und ab 2028 für den gesamten grenzüberschreitenden Handel in der EU. Es gibt allerdings einige Ausnahmen und Übergangsregelungen.

Die Pflicht zur Nutzung von elektronischen Rechnungen ab 2025 im B2B Bereich gilt nicht für Kleinbeträge (bis 250 Euro), nicht für mehrwertsteuerbefreite Leistungen (Heilbehandlungen, Bankdienstleistungen o.ä.) und nicht für Fahrausweise. Darüber hinaus gelten bis 2027 großzügige Übergangsregelungen für alle Unternehmen bis maximal 800.000 Euro Jahresumsatz.

Steuerrechtlich wird ein PDF derzeit noch als elektronische Rechnung anerkannt, wenn Erstellung, Versand und Empfang digital erfolgen. Ab 2025 gelten allerdings verpflichtende Rahmenbedingungen, die das Format einer E-Rechnung definieren. Diese müssen dann beachtet werden, wenn eine Rechnung als elektronische Rechnung anerkannt werden soll. Ansonsten wird die PDF-Rechnung als “Sonstige Rechnung” betrachtet.

Furat Al-Obaidi ist Steuerberater und Experte für Digitalisierung und Automatisierung von Steuerberatungsprozessen. Im Jahr 2017 gründete er die F&S Steuerberatung Berlin, wo er sein fundiertes Fachwissen aus renommierten Unternehmen wie zum Beispiel KPMG einbringt. Nach seinem herausragenden Master-Abschluss als Studiengangbester in Finance, Accounting, Corporate Law and Taxation an der HTW-Berlin erhielt er 2015 die Zulassung als Steuerberater durch die Steuerberaterkammer Berlin. Mit seiner Leidenschaft für innovative Lösungen hat Furat Al-Obaidi die F&S Steuerberatung von Anfang an digital ausgerichtet. Für ihn stehen eine ganzheitliche Beratung in allen steuerrechtlichen Fragestellungen, eine persönliche Bindung zum Mandanten sowie eine vertrauensvolle und zuverlässige Kommunikation stets im Mittelpunkt seiner Arbeit.

Sie müssen den Inhalt von reCAPTCHA laden, um das Formular abzuschicken. Bitte beachten Sie, dass dabei Daten mit Drittanbietern ausgetauscht werden.

Mehr InformationenSie sehen gerade einen Platzhalterinhalt von TrustIndex. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr Informationen